(この記事は約 8 分で読めます。)

自分の車や相手の車の修理費用が少額となる自損事故又は物損事故の場合、自動車保険を「使う」か「使わない」か悩みますよね。

軽度な事故の場合には、以下の2つのケースが考えられるからです。

■ケース1:自動車保険を使うと損

「値上げされる保険料(*)」>「修理費用」

■ケース2:自動車保険を使わないと損

「値上げされる保険料(*)」<「修理費用」

* ご存知の通り、自動車保険を使うと、翌年以降の保険料はかなり高くなります。

その理由は等級がダウンし、しかも通常よりも割引率が低い事故有等級が適用されるからです。

自損事故及び物損事故は、3等級ダウン事故となり、事故有等級は3年間も適用されます。

普段から高い保険料を払っているのに、自動車保険を使ってさらに損をするなんて事は特に避けたいですよね。

そこで、今回は事故の際に保険を使うか使わないかの判断のポイントや保険料の計算例、そして仮に保険を使わなかった場合の気になる疑問(示談交渉など)について紹介したいと思います。

【判断のポイント】事故で保険を使わない方が良いケースとは?

自動車保険を「使う」か「使わない」かを判断するポイントは、「保険を使う場合に値上げされる保険料」と「修理費用」を比較する事です。

比較した結果、保険を使う場合に増える保険料が修理費用よりも高ければ、保険を使わずに自腹で修理費用を支払った方がお得です。

この場合が保険を使わない方が良いケースに該当します。

逆に、修理費用の方が高ければ、保険を使った方がお得だと判断すると良いでしょう。

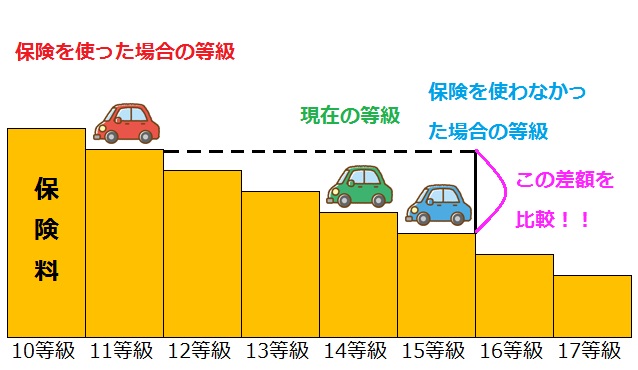

比較に用いる保険料は、「保険を使った場合の今後の保険料」と「保険を使わなかった場合の今後の保険料」の差額です。

保険を使う場合と使わない場合で等級の進捗にズレが生じるので、その分の保険料の違いを考慮する必要が有ります。

自動車保険は事故を起こしたとしても、保険金の請求さえしなければ、翌年度の等級は1つ進みます。

比較する期間は、基本的に3等級ダウン事故なら3年間、1等級ダウン事故なら1年間で良いでしょう。

その理由は、大幅に割引率が下がる事故有等級が、ダウンした等級分と同じ期間だけ適用されるからです。

ちなみに、自動車保険には保険を使っても等級が下がらない「ノーカウント事故」も有ります。

その場合には、保険を使うかどうかで悩む必要は有りません。

さて、保険を「使う場合」と「使わない場合」の計算例を紹介する前に、この事故有等級について説明しておきますね。

なお、厳密に比較するなら、20等級になるまでの全期間を対象にした方が良いです。

ただ事故有等級が適用されなくなると、割引率にそこまで大きな差は生まれません。

また、比較期間が長すぎると、計算上で損・得を感じられたとしても、損益分岐点がかなり先になってしまい実感しにくい面も有ります。

そのため、1年間又は3年間で比較した方が良いかと思います。

事故有等級の導入で保険を使うと損になるケースが増えました

2012年に従来のノンフリート等級制度が改定され、損保各社でも2013年頃から新たな等級制度が導入されました。

この等級制度改定により生まれたのが「事故有等級制度」です。

事故有等級制度とは、事故を起こして保険金を請求した人には、原則として3年間、割高な等級制度の元で保険金を支払って貰いましょうという制度です。

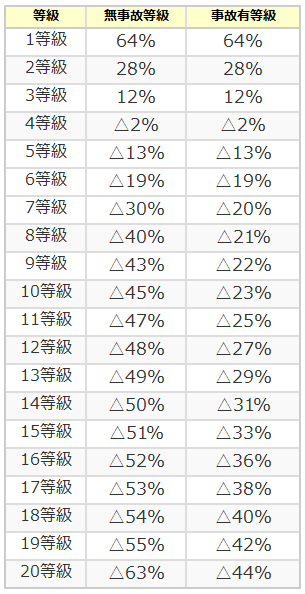

「事故無等級(左列)」と「事故有等級(右列)」の割引率の違いは以下の通りです。

上表を見れば、割引率にかなりの差が有ることが分かりますね。

等級によりけりですが、その差は10%~20%も有ります。

今までのノンフリート等級制度の元では、保険金を請求した人も請求しなかった人も同じテーブルで保険料が計算されていたので、保険金を請求してしまった方がお得になるケースが多々有りました。

しかし、事故有等級制度の導入により、一度保険金を請求してしまうと翌年度の更新時に割引率の低い「事故有等級」のステージに移管される事になったため、保険金を請求しない方がお得になるケースが増えました。

実際、この制度の導入で小規模な事故に対する保険金の請求がかなり減少したようです。

それでは、保険を使う場合と使わない場合の保険料の違いを実際に計算してみましょう。

保険を「使う」か「使わない」かを判断する際の計算例

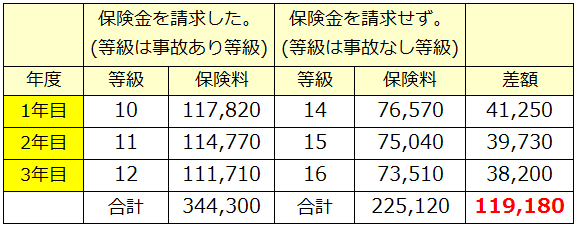

以下の表は、当年度「13等級」だった人が”3等級ダウン事故”を起こした場合の翌年度以降3年間の保険料の推移です。

「事故ありの場合」が保険金を請求した場合の保険料の推移、「事故なしの場合」が保険金を請求せずに自腹を切った場合の保険料の推移と考えて下さい。

見積もり条件

車種 トヨタ・アクア / 型式:DAA-NHP10 / 初度登録月日:平成26年2月 / 生年月日:昭和62年2月7日(28歳) / 性別:男性 / 利用目的:家庭用 / 走行距離:年間11,000km以下 / 免許証の色:ブルー / 年齢条件:26歳以上補償 / 運転車補償範囲:記名被保険者とその家族に限定 / 車両保険:有り

今回の見積もりはソニー損保で行いました。

料金はソニー損保がスタンダードプランとして表示させた物をそのまま使用しています。

また、年齢を変化させずに等級だけ変化させて保険料を算出しているため、実際の金額とは少し違う可能性が有ります。

計算結果の一番右下、数字を赤くした部分が3年間の保険料の差です。

この金額と修理費用を比較して、保険の使用の是非を判断します。

今回の前提条件の元では、「保険金を請求した場合」と「請求しなかった場合」で3年間の保険料の差が【119,180円】となりました。

従って、自腹を切る金額が119,180円を超えるなら、保険金を請求した方がお得になります(逆に、自腹金額が119,180円未満なら、自腹した方がお得です)。

この結果からすると、保険を使うか使わないかの判断の目安は「10万円前後」となるでしょうか。

いずれにしても、小規模な事故では保険を使いにくくなったという事は頭の片隅に置いておきましょう。

判断の目安については、現在の年齢や等級、契約条件によって保険料の差額が変わってきますので、個々の状況によって異なります。

なお、実際はこのような計算を自らする必要は無く、契約している保険会社の人に依頼すれば、保険を「使う場合」と「使わない場合」の保険料を計算してくれます。

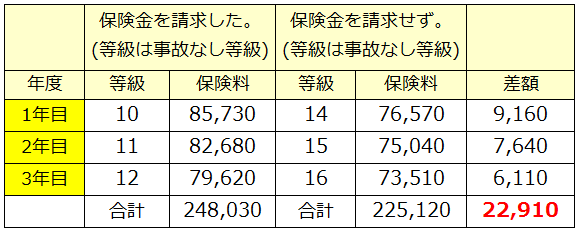

【参考】旧制度での計算例

ちなみに、以前の等級制度のように「事故あり等級」が無かった場合だとどうなるのかも見積もってみました(厳密には事故なし等級で3等級下げて見積もっただけですが)。

この場合だと保険金を請求したとしても、3年間の保険料の差額はたったの【22,910円】しか有りません。

これだと殆どの事故で保険金を使った方がお得になっていたでしょうね。

厳密に以前のノンフリート等級の割引率で計算すると、保険料の差額はもう少し大きくなります。

保険を使わない!と判断した時の疑問点を解消

自宅車庫に駐車をしようとして「ガリッ!」っと擦ってしまうような自損事故では、修理費用を見積もってから車両保険を使うかを判断すれば良いので、特に疑問を抱く事はないでしょう。

しかし、相手がいる対物事故では、基本的に保険を使う方向で話を進めていき、「やっぱり保険を使わない」という判断をする事になります。

修理費用や賠償金がいくらになるかが事故直後は分かりませんからね。

こういったケースでは「示談交渉はしてくれるの?」「保険会社への連絡のタイミングはいつすれば良いの?」といった疑問を持つ人が多いはずです。

そこでこの2点の疑問について以下で回答していきたいと思います。

示談交渉(示談代行サービス)の結果を考慮して「保険を使わない」と判断すればOK

保険会社への事故連絡及び担当者への最初の連絡の際に「賠償金額が決定してから保険の使用について判断したい」と伝えておくのがポイントです。

そもそも、保険会社が行う「示談交渉(示談代行)」は、保険の使用が前提のサービスです。

最初から保険を使わないけど示談交渉だけお願いする、というのは認められません(厳密にいうと「非弁行為」となり違法)。

そのため、まずは保険会社に示談を任せて、過失割合が決定し賠償額などが確定してから、その金額と保険を使わなかった場合の値上げされる保険料を比較して、保険の使用について判断するようにしましょう。

ちなみに、保険を使わない場合には、保険金請求の取り下げ手続きを行う事になります。

保険を使用する事を前提に保険会社は動いてますからね。

もちろん、保険会社が示談交渉を行ったとしても、等級や翌年の保険料には何も影響は有りません。

等級ダウンは保険の使用(請求)が条件ですので。

なお、通販型の自動車保険ではこのような事は出来ない、といった情報を目にしますが、これは嘘です。

SBI損保やソニー損保に確認したところ、示談交渉の結果を見て保険の使用の判断が可能という事でした。

保険会社に「やっぱり保険は使わない」と連絡するタイミングは賠償金や修理代が確定してからでOK

示談交渉の疑問の所で既に答えが出ていますが、「やっぱり保険を使わない」という連絡は賠償金や修理代が確定してからでOKです。

そもそも、賠償金や修理代が確定していないと保険の使用について判断出来ませんからね。

この点は保険会社も分かっていますので、安心して下さい(最初に一言「保険の使用は後で判断します」と断っておくことは忘れずに)。

保険を使う場合のその後の節約術

「値上げされる保険料」<「修理費用」となった場合には、自動車保険を使った方がお得です。

しかし、翌年以降の保険料の値上げはどうにかしたいところですよね。

そこでまず考えて欲しいのが「安い自動車保険への乗り換え」です。

どこに乗り換えても”事故有等級”は適用されますが、その中でも保険料の安い自動車保険は必ずあります。

自動車保険の一括見積などを利用して、今の状況で最も安い自動車保険を探してみましょう。

また、自動車保険の乗り換え以外にも契約内容の見直しによって、保険料の節約を行う事が可能です。

たとえば、「車両保険の免責金額の引き上げ」です。

ご存知のように、自動車保険料の中で車両保険が占める割合はかなり大きいです。

かと言って、車両保険を外すと大規模修理が必要になった時の出費がバカにならないので、加入している人も多いでしょう。

そんな人は免責金額を今よりも引き上げてみてください。

免責金額を5万円⇒10万円に変えるだけでも保険料はかなり安くなりますよ。

どうせ、事故あり等級制度の導入により保険金を請求すると損をすることが多くなった訳ですから、免責金額の引き上げで元々支払う保険料を下げる事で帳尻合わせをして下さい。

専門家からのコメント

水島静香(Shizuka Mizushima)

国内損害保険会社に主に営業として20年勤務。損害保険会社での経験とFPの知識を活かして複数のWebメディアへ寄稿している。

保有資格:FP2級

コメント

交通事故にあっても、保険を使った方がいいのか、使わない方がいいのかは後で決められます。保険を使わないかもしれないからと保険会社へ事故連絡をためらう人がいますが、事故があったらまず保険会社へ連絡しましょう。自己判断すると後でトラブルになる可能性が高くなります。相手や各方面とのやりとりはプロである保険会社にお任せするのがベストです。

保険を「使う」か「使わない」かを判断するポイントは等級ダウンによる保険料差だけではありません。保険を使うことによって等級が1〜3等級になる場合や、保険期間中2回目以降の事故の場合、翌年度の保険の引き受けにもかかわってきます。

ダイレクト型では引き受けしてくれない保険会社もあります。代理店型の保険会社も引き受けには慎重です。引き受けるとしても補償内容に条件がつく場合もあるでしょう。等級や損害額によって状況が異なるため、保険の使用は慎重に判断してください。

コメント

この記事へのコメントはありません。